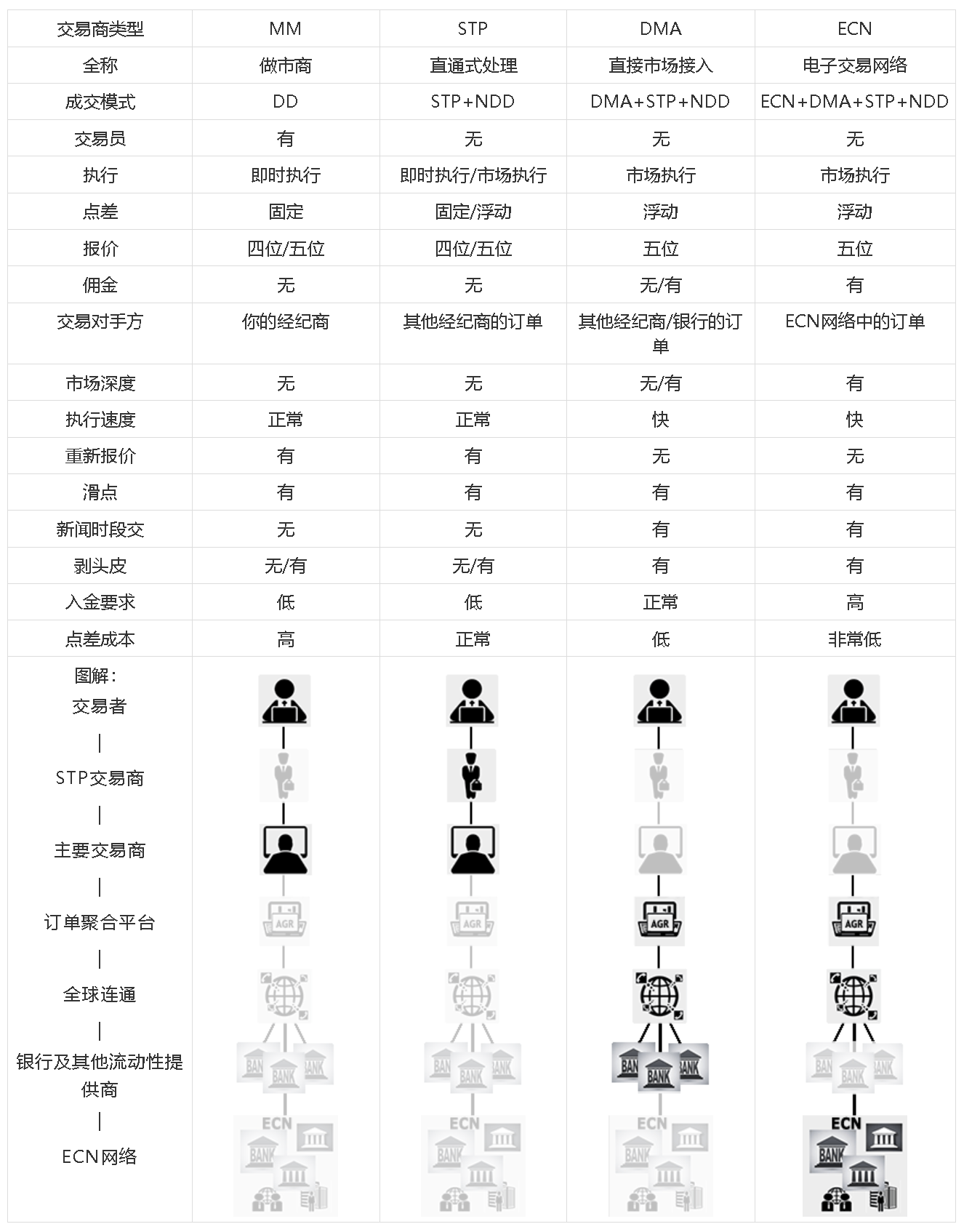

- MM:Market Maker,做市商;DD:Dealing Desk,有交易员平台。

- STP:Straight Through Processing,直通式处理系统。

- ECN:Electronic Communications Network,电子通讯网络模式。

- DMA:Direct Market Access,直接市场接入

- NDD:No Dealing Desk,无交易员平台(非DD/MM的统称NDD)

MM做市商模式 与 DD询价成交模式

做市商会直接接收交易者的订单,直接成为交易者的对手方。通常做市商也被称作Dealing Desk (DD),即“有交易员平台”,因为做市商往往会根据市场情况或交易者情况而进行复杂的设置来干扰交易者的成交,以期使交易对其自身更有利。

很显然做市商与交易者之间存在赤裸裸的利益冲突,但有利益冲突并不一定意味着交易商会丧心病狂的干扰交易,事实上,在电子科技如此发达的今天,绝大多数做市商的订单都会在无干扰的情况下快速执行。做市商只会在市场情况特殊或交易者情况特殊时才会做一些“特殊”的处理,这种所谓“特殊”的处理方式可能是多种多样的,比如延长订单的成交时间,拒绝成交(反复询价)甚至驱逐交易者。

做市商存在的意义主要是为市场提供了交易的流动性。事实上,广义来看,若没有做市商就不存在外汇市场,因为银行们就是最大的做市商!如果交易者的订单没有被Broker直接吃掉,就会进入ECN网络或银行间市场,ECN的意义无非为该笔订单寻找愿意接单的对手,这个对手可以是ECN网络里的任何一方,比如其他Broker或某家银行。银行间就是外汇市场的终极流动性提供者,他们最终会吃下所有尚未被消化的订单,进而产生了外汇行情的波动。

交易者选择零售做市商未必没有好处,由于做市商直接与交易者做对手方,所以往往做市商的成交速度更快,也通常滑点较小。还有开户门槛低,杠杆大等优势,使得很多初学者和小资金的投资者得以参与外汇交易。所以接受正规严格监管且信誉口碑良好的做市商,交易者大可放心选择。

典型代表:Oanda、Forex.com、MIG Bank、Saxo Bank等

STP直通式处理系统模式

有些情况下,比如过多交易者对一个货币对在同一个方向上下订单,MM类做市商可能不愿意独自承担全部的风险,便会把一些订单直接转交到市场上(银行或其他流动性提供者)。这一类订单的处理就是所谓的STP模式。

通过直通式处理系统 (straight through processing system -STP),让客户的下单发送到银行,按银行的价位接近即时交易。交易量偏高期间可能出现单子悬空,表示单子已经执行但仍然留在挂单窗口。一般来说,这样的单子已经执行,只是还需要一点时间等待银行确认。交易频繁期间,可能出现多项下单需要等待处理。等候的单子增加有时会影响银行延迟确认部分单子,视乎单子的种类,情况可能不同。

STP类型的经纪商可以说是一种混合类型的经纪商,大部分时间,显示自己的报价(与银行间报价有一定相关性的报价)(MM模式),有时候经纪商会把你的报价放入市场(STP模式)

ECN电子交易网络模式

ECN是一个电子交易网络,是一个使用集中-分散市场结构的外汇交易科技。此模式通过与银行、机构、外汇市场及科技供应者紧密合作来完成。交易者的单子都直接且匿名的挂在这个网络上,每个单子都是同等的地位,按照价格和时间的最优化公平撮合成交。所以ECN上的价格是真实的市场价格,点差不固定。ECN的运营者不参与交易,向交易者收取适当比例的交易手续费。所以他们会尽可能提供给客户更好的服务。随着互联网技术的发展,服务于个人投资者、小型银行、投资机构、对冲基金的ECN交易商开始出现。ECN的商业运行模式被美国的证券行业普遍认为是一个典型的全自动化的电子证券交易所。ECN平台是包含STP模式的。所以ECN平台准确的说是"ECN+STP"平台。

DMA直接市场接入模式

在DMA模式下,交易者可以直接连接实体市场,由流动性提供商(主要外汇银行、其他经纪商、做市商等)直接报价。

听起来很像STP和ECN模式?确实很接近,但还是有区别的。

DMA(直接市场接入)模式是由ECN经纪商和一些STP经纪商提供的。事实上,所有的ECN经纪商都提供DMA模式,只有部分STP经纪商提供DMA模式。

NDD 无交易员平台 模式

STP、ECN和DMA均类属NDD无交易员平台模式。

采用无交易员平台的交易商依靠收取交易佣金或者通过加大点差来赚取利润。NDD平台的主要优势是不存在利益冲突,做为利益共同体,NDD交易商通常希望客户盈利。但在成交速度或滑点方面未必比MM平台有优势。

典型代表:Dukascopy Bank、LMAX、Interactive Brokers、MB Trading等

返回